可以套花呗的淘宝店花呗风控了自己怎么套的呢

日前,央行召开了下半年工作会议,会议表示要“综合运用多种货币政策工具,保持流动性合理充裕”,要“引导贷款合理增长,保持货币供应量和社会融资规模增速同名义经济增速基本匹配”。

那么在央行再次定调货币政策方向之后,下半年,国内的流动性环境会是怎么样的格局呢?与上半年又会有什么变化呢?

本文基于对社融主要分项的考察,认为今年年末的社融同比增速大概在10.6%左右。因为去年基数以及我们认为政府债会延续到四季度发行,今年的社融同比低点可能在9月,四季度社融同比反而会有所回升。

日前,央行召开了下半年工作会议,会议表示要“综合运用多种货币政策工具,保持流动性合理充裕”,要“引导贷款合理增长,保持货币供应量和社会融资规模增速同名义经济增速基本匹配”。

整体定调延续了央行在一季度货币政策执行报告的表述。那么在央行再次定调货币政策方向之后,下半年,国内的流动性环境会是怎么样的格局呢?与上半年又会有什么变化呢?

01

从宽信用到结构性紧信用

今年上半年国内流动性环境呈现“宽货币+结构性紧信用”的格局。

一方面,狭义流动性超预期宽松。银行间市场质押回购利率(DR007)上半年平均加权利率为2.18%,在大部分时期都低于政策利率(OMO利率)。

要理解狭义流动性之所以宽松,核心还是要看央行。虽然今年上半年经济运行态势良好,同时,PPI在5月份的时候还一度达到了9%的高位。但是我们也要认识到,这一轮经济复苏和通胀走高都是结构性的。

总的来说,国内经济呈现外需好于内需、大型企业境遇好于中小微企业、奢侈品消费好于日常消费、PPI涨幅高于CPI的格局。

在结构性的行情下,对主要由供给推动的结构性通胀,政策主要是控供给端,比如严厉打击囤积居奇行为,直接投放国储等等。同时,也会通过加大对基建和房地产的调控,来控制一下需求。

而面对“K型”经济复苏,央行为了降低实体融资成本,保小微企业,就将资金利率维持在一个较低的水平。

虽然在此前几个月里,央行的公开市场操作几乎维持着零投放的水平,但是从资产负债表上来看,央行也在通过再贷款再贴现等工具向市场投放资金。

比如5月份,在公开市场操作是零投放的时候,央行对其他存款性公司的债权规模增加了4696亿元。我们认为这应该是央行通过再贷款再贴现等工具向市场投放了一部分资金。

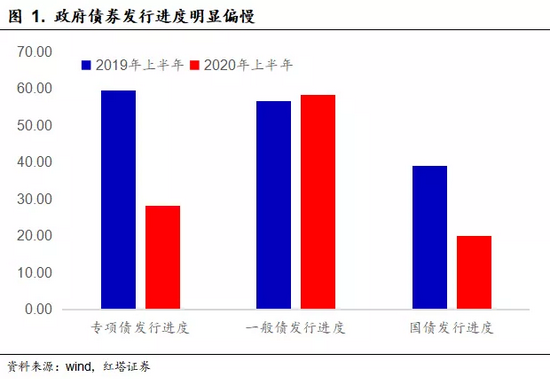

除了央行之外,还有一些其他因素也对这一轮资金面宽松形成助力。比如财政后置。今年上半年在出口的带动下,国内经济运行态势良好,加上考虑到后续经济可能会有下行压力,专项债缺乏优质项目匹配等,所以财政在上半年留有余力,政府债券发行节奏偏慢。

按照社融的统计口径,今年上半年政府债券融资规模为2.45万亿,占计划政府债券发行规模(赤字规模+专项债发行规模)的比例仅有34%,规模相比于2020年同比下滑了35.7%。

政府债券发行偏慢不仅使得社融的同比增速走低也导致今年上半年市场上出现了资产荒,比如因为一级市场发行量不足,所以市场开始抢筹,体现为政府债券的发行全场倍数等指标走高。同时,一级市场旺盛的行情也会开始带动二级市场债券收益率回落。

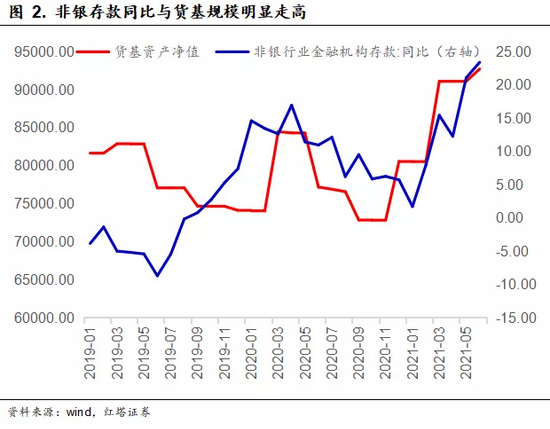

另外,债基和货基的发展等也为此前流动性宽松做出了贡献。比如因为股市表现一般,资金开始从股市流向货基或债基,由此带动非银存款走高。

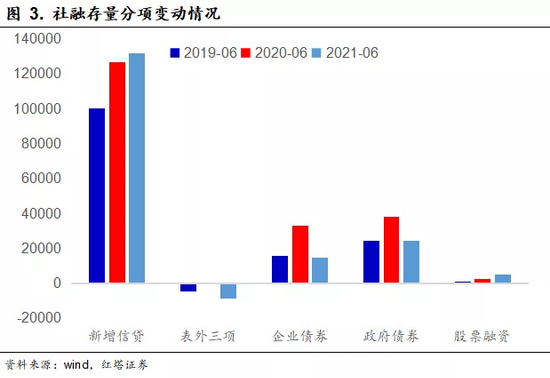

另一方面,广义流动性环境明显收敛。上半年社融存量同比增速从去年12月的13.3%快速下滑至6月份的11%,降幅达到了2.3个百分点。其中,3、4、5月份的降幅0.5个百分点以上。

从结构上看,拖累社融增速的主要是表外三项(主要是信托贷款)、企业债和政府债,而贡献项则是国内外信贷。

第一,信贷规模继续走高主要与政策引导银行加大对制造业和普惠金融等领域的支持力度相关。

总的来说,上半年信用环境是结构性的。紧信用主要体现在房地产领域和地方隐性债务上。在政策严查地方政府隐性债务和严控房地产的背景下,房地产等领域的信用环境明显收紧,比如信托贷款和委托贷款回落,比如房地产信贷规模回落等等。

从数据上看,上半年房地产贷款余额增加2.42万亿,占各项贷款增量的比重为18.9%,相比于2020年下滑了6.5个百分点。

但对于普惠金融领域和制造业企业,今年上半年的信用环境是比较友善的。年初,政策就提出了今年大行的普惠小微贷款要增长30%以上。此后,政策也多次表态要加大对普惠小微企业和制造业中长期贷款的支持力度。

在政策的引导下,2020年上半年普惠金融领域贷款余额同比增长25.5%,同比多增8324亿元。同时,上半年对工业的中长期贷款同比也多增了7507亿元。

第二,委托贷款和信托贷款的压降主要是因为监管趋严。比如在年初的信托监管工作会议上,监管层明确表示,2021年将继续开展“两压一降”,继续压降信托通道业务规模,逐步压缩违规融资类业务规模,加大对表内外风险资产的处置。

同时,自去年以来,对房地产融资的监管也推动了信托规模的走低。毕竟房地产一直是信托资金的主要投向,但是随着监管加大对房地产的监管力度,房企的表外融资规模明显压缩。

用益信托网的数据显示,上半年房地产集合信托成立规模为2988亿元,已经连续两个半年度回落。在严监管和地产政策收紧的时候,委外贷款和信托贷款合计减少0.83万亿。

第三,未贴现银行承兑汇票规模下滑可能并不是因为企业减少开票,从数据上看,上半年票据承兑规模为12.3万亿,同比增长了5.34%。我们认为未贴现银行汇票规模降低更多的是银行将表外信贷转为表内信贷的结果。可以看到今年二季度票据融资规模明显回升。

第四,企业债上半年融资规模同比少增1.8万亿,但与2018年和2019年的企业债融资规模相当。这意味着企业债融资规模少增主要是因为去年基数太高了。去年因为货币政策宽松,融资环境好叠加企业资金链紧张,企业债的融资规模达到了3.3万亿,创下了历史新高。而今年则只是回落到正常水平而已。

当然我们也能够找到一些别的原因。比如,企业债上半年少发可能还受到了监管的影响。此前,城投债、房企债历来是信用债的发行主力,但是在监管加大对地方隐性债务和房地产市场的监管力度之后,城投债等信用债的发行也受到了明显的影响。

比如在4月份深交所和上交所均发布了公司债券发行上市审核指引,提高了城投债的发行门槛。在门槛提高之后,5月wind口径城投债的融资规模为-598亿元,创下了几年来的新低。

政府债券同比少增我们在前面提到过,这里不再重复。

02

低基数下的社融同比回升

社融同比增速在经过了上半年的快速压缩之后,目前已接近疫情前的水平了,我们认为后续社融同比增速下行空间有限,在四季度可能还会因为基数等原因,同比出现回升。

对下半年社融走势的判断我们可以分项来考虑。

2.1.企业债和政府债由拖累项到支撑项

政府债是社融分项中相对可以准确把握的一项。今年年初政府目标设定的专项债额度为3.65万亿,财政赤字3.57万亿,合计7.22万亿,相比于2020年减少了2900亿元(不含1万亿特别国债)。另外,考虑到去年有1500亿的用于补充中小银行资本金的专项债结转到今年,我们预计今年的合计额度应该为7.37万亿。

不过财政部最新下发行的地方债限额为42676亿元,其中,一般债务限额8000亿元(年初划定为8200亿元),专项债务限额34676亿元(年初划定为36500亿元),减少了2024亿元。

同时,从历史经验上看,政府往往不会发满限额,其完成额度大概在96%左右。基于这样的考虑,我们认为今年政府债的发行规模约为6.88万亿左右。

上半年,全国发行地方政府新增债券1.48万亿,wind数据显示国债净融资规模5448亿元。综合来看,下半年政府债的剩余发行额度为4.85万亿。

本文系作者授权本站发表,未经许可,不得转载。